Immobilie finanzieren: Bonität, Eigenkapital, Kreditarten im Vergleich, Tipps & Empfehlungen

Immobilienkauf finanzieren – Zur Finanzierung von Haus und Wohnung gehören viele Teilbereiche! Vom Eigenkapital für Ihre erste Immobilienfinanzierung, die ersten Schritte zur Finanzierung, Bonität, Selbstauskunft, der typische Ablauf, Darlehensarten und auch die Anschlussfinanzierung, die typischerweise nach 10 oder 15 Jahren auf Sie zukommt, bereiten wir vor. Alles, was Sie wissen müssen, für Ihre Baufinanzierung, den Hauskredit und Wohnungskredit, finden Sie hier komprimiert.

Wie man Immobilien finanziert: Der typische Fall

Sie möchten ein Haus oder eine Wohnung kaufen, also muss der erste Immobilienkredit her. Denn da die Immobilienpreise stetig steigen, leistet sich heutzutage kaum noch jemand den häufig sechsstelligen Kaufpreis aus eigener Tasche. Die aktuelle Lösung? Man nimmt meist zur Finanzierung des Kaufpreises einer Immobilie einen Kredit (Annuitätenkredit) bei einer Bank auf und zahlt diesen innerhalb eines Zeitraums von ca. 10 bis 35 Jahren in Raten ab.

Die typische Finanzierung einer Immobilie

Wie bereits kurz angeschnitten, das ist die typische Art und Weise ein Haus oder eine Wohnung zu finanzieren.

- Kaufpreis wird über Annuitätendarlehen bei der Bank finanziert

- innerhalb von 10 bis 35 Jahren wird der Kredit abgezahlt

- 20 % des Kaufpreises kommt aus dem privaten Topf (Eigenkapital)

- 80 % des Kaufpreises wird mit dem Kredit finanziert (Teilfinanzierung)

- Zinsen werden für einen vereinbarten Zeitraum festgesetzt

- Sondertilgungen sind ein Tool zur Verringerung der Kreditlaufzeit

- die Kaufnebenkosten beim Kauf werden i. d. R. aus eigener Tasche bezahlt

Aber keine Sorge, mithilfe unseres Ratgebers leiten wir Sie Schritt für Schritt durch die Welt der Immobilienkredite. Wir geben Ihnen das nötige Grundwissen mit auf den Weg, sodass Sie sich ans Werk machen können und für Sie die perfekte Finanzierung finden.

Tipp! Selbstauskunft jetzt in den Downloads

Mit unserem Muster "Selbstauskunft für die Bank" können Sie Ihr Vermögensverzeichnis aufstellen! Einnahmen, Ausgaben, Einkapital. So bereiten Sie sich auf Ihre Immobilienfinanzierung vor. Jetzt kostenlos als Download.Bevor wir zu den Kreditarten kommen, was ist die typische Darlehensform beim Immobilienkauf?

Deutschlands beliebtester Kredit: Das Annuitätendarlehen

Lernen Sie hier schnell und einfach erklärt alle Arten der Immobilienfinanzierung kennen. Welche Finanzierungsarten gibt es? Im Folgenden wird auf jeden dieser Punkte im Einzelnen näher eingegangen.

Sie können hier zu jeder Finanzierungsart von Erklärungen, Tipps, Beispielen, Rechnungen und Empfehlungen von Experten profitieren. Auch finden Sie Vergleiche zwischen den Darlehen, bei denen Vor- und Nachteilen sowie Chancen und Risiken herausgestellt werden. Tipp: Mit dem Finanzierungsrechner Darlehen vergleichen, um die perfekte Finanzierung für Ihre Immobilie zu finden.

Beliebteste Darlehensformen in Deutschland

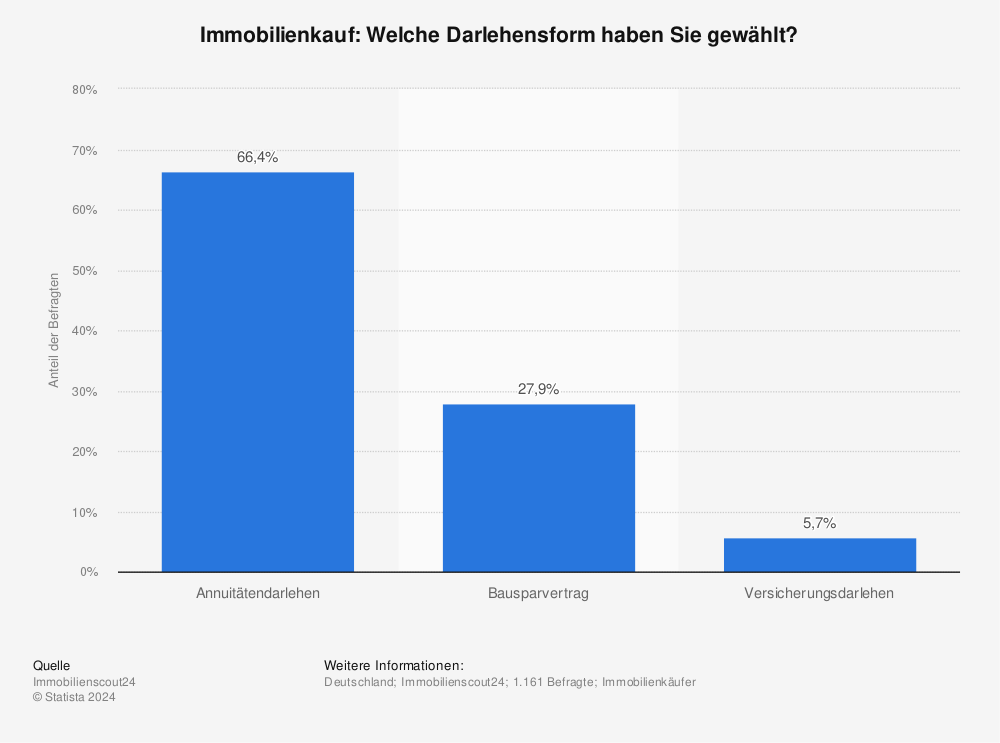

Beginnen wir mit den 2 gängigsten in Deutschland genutzten Kreditarten. Das Annuitätendarlehen (feste Rate) und der Bausparvertrag bzw. das Bauspardarlehen (Sparvertrag mit Darlehensoption). Vorwiegend nutzen Deutsche das Annuitätendarlehen und den Bausparvertrag, um sich den Traum vom Eigentum zu finanzieren. Das zeigt auch Statista mit dieser Umfrage.

- 66,4% Annuitätendarlehen

- 27,9% Bausparvertrag

- 5,7% Versicherungsdarlehen

Mehr Statistiken finden Sie bei Statista.

Die bekanntesten und am häufigsten genutzten Darlehen in Deutschland sind im Grunde:

- Tilgungsdarlehen – fester Tilgungsbetrag

Kreditarten für Haus und Wohnung

| Darlehenstyp | Zielgruppe | Einsatzbereich | Hauptmerkmale |

|---|---|---|---|

| Annuitätendarlehen | Für diejenigen, die eine Erst- oder Anschlussfinanzierung benötigen | Kauf oder Bau auf sofortiger Basis | Die Rate bleibt gleich, der Zinssatz ist fest. Es kann am Ende der Zinsbindung oder nach 10 Jahren gekündigt werden. Üblicherweise besteht eine Restschuld nach Ablauf der Zinsbindung. |

| Volltilgerdarlehen | Zielgruppe sind Erst- und Anschlussfinanzierer | Für den direkten Kauf oder Bau | Bietet eine gleichbleibende Rate und einen festen Zinssatz. Nach der Zinsbindung oder nach 10 Jahren kündbar, wobei hier am Ende keine Restschuld verbleibt. |

| Variables Darlehen | Angesprochen sind Erstfinanzierer und solche, die eine Anschlussfinanzierung suchen | Oft als Zusatzoption für den sofortigen Kauf oder Bau | Die Rate und der Zinssatz bleiben gleich. Am Ende der Zinsbindung oder nach 10 Jahren kündbar. Normalerweise verbleibt eine Restschuld. |

| KfW-Darlehen | Erst- und Anschlussfinanzierer | Hauptsächlich als Zusatzfinanzierung für den Kauf oder Bau | Bietet eine konstante Rate und einen festen Zinssatz. Kündigung ist nach der Zinsbindung oder nach 10 Jahren möglich, mit üblicher Restschuld. |

| Konstantdarlehen | Speziell für Erstfinanzierer | Kauf oder Bau auf sofortiger Basis | Gleichbleibende Kreditrate und fester Zinssatz. Kündbar nach der Zinsbindung oder nach 10 Jahren, ohne dass eine Restschuld bleibt. |

| Forward-Darlehen | Für die, die eine Anschlussfinanzierung suchen | Speziell für die Anschlussfinanzierung gedacht | Mit konstanter Rate und festem Zinssatz. Kündigung ist nach Ende der Zinsbindung oder nach 10 Jahren möglich, oft bleibt eine Restschuld. |

Tabelle mit Darlehensarten von Baufi24.

Abgesehen von der Frage nach der Darlehensart, müssen Sie sich die Frage stellen, wie viel Eigenkapital in die Finanzierung eingesetzt werden sollte. Meint, wie viel Geld aus ihrem privaten Vermögen soll in die Finanzierung einfließen.

Eigenkapital: Das müssen Sie wissen

Kredite gibt es nicht „umsonst“. Alles beginnt mit Ihrer Bonität (Kreditwürdigkeit) und einer Sicherheit (meist Eigenkapital).

- Allgemeine Kreditwürdigkeit

- Eigenkapitalanteil, typischerweise 20%

Doch geht es auch ohne Eigenkapital?

Finanzieren mit oder ohne Eigenkapital

Wie viel Eigenkapital sollte ich in die Immobilienfinanzierung einbringen? Wie viel eigenes Vermögen mit in Ihre Immobilienfinanzierung fließen soll, ist Ihnen überlassen. Grundsätzlich gibt es 3 Möglichkeiten. Sie können eine Teilfinanzierung, Vollfinanzierung oder auch eine sogenannte 110 % – Finanzierung abschließen.

Ihre Alternativen sind:

- Teilfinanzierung – der Klassiker

- Vollfinanzierung – ohne Geld finanzieren

- 110 % – Finanzierung – Nebenkosten mit finanzieren

Wie viel Kredit bekommen Sie?

Rechnen Sie es einfach aus! Unser Mini-Tool, der Einkommensrechner, ist keine exakte Berechnung der Bank, doch ein guter Indikator, wie viel Immobilie Sie sich leisten können.

Beachten Sie vor dem Kauf: Checkliste Budgetermittlung

Tipp! Kalkulieren Sie vor dem Kauf richtig. Berücksichtigen Sie alle Kostenpunkte und kennen Sie Ihr gesamtes tatsächliches Budget.

Ablauf: Was kommt auf Sie in der Finanzierung zu?

Was bedeutet es, eine Finanzierung für ein Haus oder eine Wohnung aufzunehmen? Und wie läuft das Ganze dann genau ab? Wir erklären es Ihnen. Im Grunde besteht die gesamte Finanzierung aus 7 Schritten.

#1 – Eigenkapital ansparen

Im ersten Schritt ist es entscheidend, Eigenkapital anzusparen, um die Finanzierungsbasis für den Immobilienerwerb zu schaffen. Ein Bausparvertrag kann eine sinnvolle Ergänzung sein, um zusätzliche Mittel für die Finanzierung bereitzustellen.

#2 – Bankunterlagen vorbereiten, Bonitätsprüfung

Als Nächstes sollten die notwendigen Bankunterlagen sorgfältig vorbereitet werden, und eine Bonitätsprüfung ist erforderlich, um die finanzielle Zuverlässigkeit des Kreditnehmers zu bestätigen. Eine gute Bonität ist entscheidend, um günstige Konditionen zu erhalten.

#3 – Konditionen verhandeln, wie Laufzeit, Zinssatz & Tilgung

In diesem Schritt geht es darum, die Konditionen für das Darlehen mit der Bank zu verhandeln. Dies beinhaltet Faktoren wie die Laufzeit des Kredits, den Zinssatz und die Tilgungsmodalitäten. Eine fundierte Verhandlung kann erheblichen Einfluss auf die Gesamtkosten der Finanzierung haben. Wichtig sind ebenfalls Überlegungen wie: Möchten Sie Sondertilgungen nutzen?

#4 – Verschiedene Darlehen vergleichen

Die Verwendung unseres Finanzierungsrechners können wir nur empfehlen, um verschiedene Darlehensangebote von verschiedenen Banken zu vergleichen. Dadurch können Sie das Darlehen auswählen, das am besten zu Ihren Bedürfnissen und finanziellen Möglichkeiten passt.

#5 – Kredit bei der Bank abschließen

Nachdem Sie die besten Konditionen ausgehandelt haben, sollten Sie den Kredit bei der ausgewählten Bank abschließen. Achten Sie darauf, alle Vertragsdetails gründlich zu prüfen, bevor Sie unterzeichnen, um Missverständnisse zu vermeiden.

#6 – Immobilie kaufen und bezahlen

Sobald Sie den Kredit erhalten haben, können Sie die gewünschte Immobilie erwerben. Wichtig: die damit verbundenen Nebenkosten nicht vergessen. Beginnen Sie dann mit der Tilgung des Darlehens gemäß den vereinbarten Bedingungen.

Unsere Empfehlung: Finanzierungsvermittler

Je nachdem, für welche Darlehensart Sie sich entscheiden, variieren die Gesamtkosten und die monatliche Rate. Daher werden Ihnen hier einmal die verschiedenen Tilgungsmodelle im Einzelnen vorgestellt. Jetzt lesen, oder mithilfe eines unabhängigen Finanzierungsvermittlers, Darlehen sofort erhalten. Finanzierungsvermittler in Berlin, Leipzig, München, Köln & Co.

- Vergleich hunderter Banken und Konditionen

- Maßgeschneidert auf Ihre Lebenssituation

- Provision durch finanzierende Bank

Hier finden Sie unsere Finanzierungsvermittler Empfehlung.

Noch Fragen? Zinssatz, Bonität & Co.

Diese Fragen sollten Sie sich ebenfalls stellen, bevor Sie einen Kredit bei der Bank aufnehmen.

- Was ist ein guter Zinssatz?

- Warum ist die Kreditwürdigkeit so wichtig?

- Welche Unterlagen brauche ich für die Bank?

- Ab welchem Gehalt / Einkommen Immobilie kaufen?

- Was ist eine Grundschuld?

- Welche Sondertilgungsoptionen habe ich?

Nun haben Sie alle Finanzierungsarten, Methoden und Möglichkeiten kennengelernt, um das Eigenheim oder die Eigentumswohnung zu finanzieren. Aber auch andere Immobilienprojekte wollen finanziert werden, wie der Hausbau, die Mini- oder die Fix & Flip Immobilie. Deswegen gehen wir zum Schluss näher auf spezielle Finanzierungsthemen ein.

Tipp! Selbstauskunft jetzt in den Downloads

Mit unserem Muster "Selbstauskunft für die Bank" können Sie Ihr Vermögensverzeichnis aufstellen! Einnahmen, Ausgaben, Einkapital. So bereiten Sie sich auf Ihre Immobilienfinanzierung vor. Jetzt kostenlos als Download.

Spezielle Finanzierungsthemen für Sie

Im Folgenden finden Sie spezielle Artikel zu individuellen Immobilienfinanzierungs-Themen wie Kleinkreditdarlehen für Miniimmobilien, die passende Finanzierung für Fix & Flip Immobilienprojekte sowie Darlehensmöglichkeiten für Studenten und über 45-Jährige. Außerdem: Wie Sie den Hausbau am besten finanzieren können.

Gerade bei spezielleren Finanzsituationen kann ein Finanzvermittler die Lösung sein!

Miniimmobilien finanzieren

Sie wollen Ihre erste Immobilie kaufen und erst einmal klein anfangen, oder haben sich überlegt noch ein kleines Objekt der Häusersammlung hinzuzufügen? Welche Vorzüge und welche Nachteile die Finanzierung von Miniimmobilien wie ein Mikroapartment mit sich bringt, erfahren Sie hier. Zudem: Wir geben Ihnen Tipps mit auf den Weg, wie Sie die Finanzierung Ihrer kleinen Wohnung oder Ihres Tiny Houses erhalten.

Fix & Flip Finanzierung

Sie interessieren sich für eine Immobilie, wollen diese kaufen, aufwerten und wieder weiter verkaufen? Wie Sie Ihr Fix und Flip Projekt finanzieren können, lernen Sie hier.

Immobilien finanzieren in jungen Jahren

Ab welchem Gehalt/ Einkommen Immobilie kaufen? Sie sind jung, ein Student oder in der Ausbildung und planen eine Wohnung oder ein Haus zu kaufen? Dann brauchen Sie eine Finanzierung in Form eines Darlehens bzw. Kredits bei der Bank. Aber wie erhält man als Werkstudent eine Immobilienfinanzierung? Wir erklären Ihnen die Schwierigkeiten, die sich einem als Student bei der Bank stellen, wenn man vielleicht gerade erst 18 ist und eine Immobilie kaufen möchte, aber auch Möglichkeiten, die Sie haben, um Ihr Vorhaben trotzdem zu verwirklichen.

Immobilien finanzieren im Alter von 45+

Wann ist man zu alt für einen Kredit? Mit 45 oder älter überlegen Sie sich, ob Sie nicht in Immobilien investieren sollten, um Ihre Rente aufzubessern? Und ob es sich für Sie lohnt, eine Immobilie als Kapitalanlage zu kaufen? Hier werden Ihnen all Ihre Fragen beantwortet. Wir erklären Ihnen, wie sich die Finanzierung einer Immobilie mit 45 gestaltet.

Hausbau finanzieren

Sie wollen, statt eine Wohnung oder ein Haus zu kaufen, lieber selbst Ihre Traumimmobilie bauen? Wie Sie dieses Vorhaben finanzieren können, wird Ihnen hier gezeigt. Wir stellen Ihnen die verschiedenen Darlehensformen, die zur Wahl stehen, auf und gehen näher auf die Frage ein: Wie viel eingesetztes Eigenkapital ist sinnvoll? Außerdem: Grundstück und Hausbau separat finanzieren? Ist das ratsam? Sowie: Tipps dazu, wie Sie häufige Fehler vermeiden und wie Sie den Hausbau von der Steuer absetzen können.

Mehr Tipps zum Thema: Baufinanzierung.